Từ đầu tháng 4, lãi suất liên ngân hàng tăng mạnh trở lại sau khi giảm sâu hồi cuối tháng 3/2023.

Theo báo cáo của NHNN trong tuần cuối tháng 3/2023, mặt bằng lãi suất liên ngân hàng tiếp tục xu hướng giảm từ các tuần trước đó. Lãi suất bình quân một số kỳ hạn chủ chốt: qua đêm, 1 tuần và 1 tháng giảm lần lượt 0,75%/năm, 0,51%/năm và 0,20%/năm xuống mức 1,02%/năm, 1,66%/năm và 4,45%/năm.

Tuy nhiên, vào ngày 5/4, lãi suất liên ngân hàng đã đảo chiều tăng trở lại, hiện lãi suất cho vay qua đêm trên thị trường liên ngân hàng là 3,41%/năm, tăng mạnh từ mức 2,48% trong phiên 4/4. So với mức lãi suất vào cuối tuần trước (1,12%), lãi suất qua đêm liên ngân hàng đã tăng gấp 3 lần. Đây là phiên tăng thứ 4 liên tiếp của lãi suất liên ngân hàng từ mức thấp nhất ghi nhận vào phiên 30/3 là 0,9%/năm.

Tương tự, lãi suất kỳ hạn 1 tuần cũng tăng từ mức 1,56% lên 3,62%; kỳ hạn 2 tuần tăng từ 2,26% lên 3,53%; kỳ hạn 1 tháng tăng từ 4,24% lên 5,63%… Dù vậy, lãi suất liên ngân hàng hiện vẫn ở vùng thấp nhất kể từ tháng 8/2022.

Những diễn biến này cho thấy thanh khoản hệ thống ngân hàng đã bớt dồi dào hơn. Theo Thống đốc NHNN Nguyễn Thị Hồng, trong quý 1/2023, NHNN đã mua 4 tỷ USD đồng nghĩa bơm tiền Đồng ra, giúp hệ thống dồi dào thanh khoản. Cùng với đó, tiền gửi tại hệ thống ngân hàng sau Tết tăng khá cao trở lại.

Tuy nhiên, trong tháng 3/2023, NHNN đã “đảo chiều” chính sách khi đưa ra hai đợt giảm lãi suất điều hành, theo đó lãi suất tái chiết khấu giảm 1 điểm % xuống 3,5%/năm; lãi suất tái cấp vốn giảm 0,5 điểm % xuống 5,5%, lãi suất cho vay qua đêm của NHNN đối với các tổ chức tín dụng cũng giảm từ 7% xuống 6%/năm. NHNN cũng hạ trần lãi suất cho vay ngắn hạn bằng VND của các tổ chức tín dụng đối với một số lĩnh vực ưu tiên thêm 1 điểm % xuống 4,5%/năm và giảm lãi suất tối đa đối với tiền gửi VND kỳ hạn dưới 1 tháng và kỳ hạn từ 1 tháng đến dưới 6 tháng thêm 0,5 điểm %.

Trong báo cáo vừa phát hành, các chuyên gia Maybank Investment Bank kỳ vọng NHNN sẽ tiếp tục nới lỏng chính sách tiền tệ hơn nữa, do lạm phát trong nước ở mức vừa phải và trục chính sách tiềm năng của Cục Dự trữ Liên bang Mỹ (Fed) với dự đoán lãi suất của Fed đạt đỉnh 5,0% vào tháng 5/2023 và giảm 50 điểm cơ bản trong quý 2/2023. Vì thế, điều này cho phép NHNN cắt giảm lãi suất điều hành thêm 50 điểm cơ bản vào giữa năm 2023 và 50 điểm cơ bản nữa vào đầu năm 2024.

Trước đó, Ngân hàng UOB cũng đưa ra dự đoán nhà điều hành sẽ tiếp tục cắt giảm lãi suất cho phần còn lại của năm, nhưng không có nghĩa là sẽ bắt đầu một chu kỳ cắt giảm lãi suất mạnh mẽ, mà hướng của NHNN là tập trung để quản lý lạm phát trong nước.

Nhận xét về vấn đề này, chuyên gia kinh tế phụ trách Thái Lan và Việt Nam, Ngân hàng Standard Chartered Tim Leelahaphan cho rằng, NHNN đã có những tín hiệu hỗ trợ thanh khoản thị trường tốt hơn. Bên cạnh việc điều tiết nền kinh tế, thị trường bất động sản cũng đang chờ được hỗ trợ thanh khoản. Kiểm soát lạm phát vẫn là ưu tiên hàng đầu của NHNN nên NHNN có thể phải hỗ trợ VND để tránh nhập khẩu lạm phát.

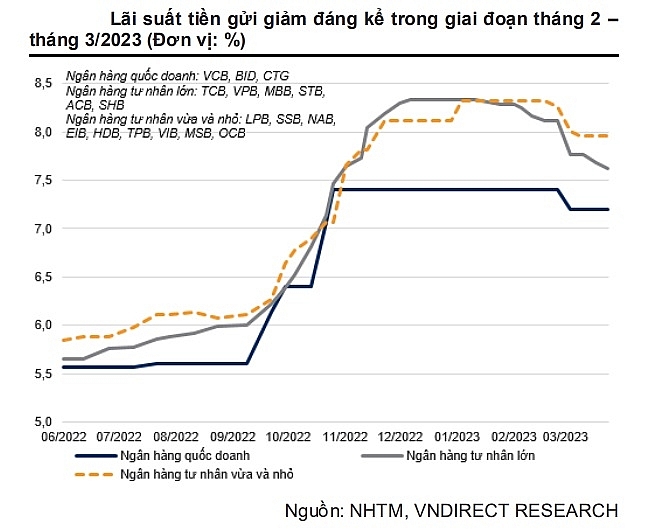

Về lãi suất trên thị trường, báo cáo tiền tệ của Công ty Chứng khoán VNDirect mới đây cho biết, lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại đã giảm 50 điểm cơ bản so với mức đỉnh tháng 1, dao động từ 7,1-8,4%.

Vì thế, VNDirect đặt kỳ vọng lãi suất tiền gửi sẽ tiếp tục giảm thêm 50 điểm cơ bản xuống 7,0%/năm trong nửa cuối năm 2023 do, Fed có thể kết thúc chu kỳ tăng lãi suất điều hành vào giữa năm 2023, qua đó giảm áp lực lên tỷ giá cũng như lãi suất của Việt Nam trong nửa cuối năm nay, nhu cầu vay giảm do tăng trưởng kinh tế giảm tốc và thị trường bất động sản nhà ở ảm đạm, Chính phủ thúc đẩy đầu tư công, qua đó bơm thêm tiền vào nền kinh tế.

Chuyên gia kinh tế PGS.TS Đinh Trọng Thịnh cũng kỳ vọng lãi suất trên thị trường trong nước sẽ giảm 1,5-2% cả ở huy động và cho vay vào thời điểm khoảng cuối tháng 4/2023″.

Báo cáo thị trường tiền tệ của Công ty Chứng khoán SSI vừa công bố, các chuyên gia của SSI dự báo xu hướng lãi suất huy động sẽ tiếp tục giảm nhưng về trung hạn, áp lực vẫn còn trong trường hợp tín dụng hồi phục, cũng như tỷ lệ vốn ngân hạn cho vay trung và dài hạn sẽ được điều chỉnh giảm vào tháng 10 tới.

Hương Dịu (Báo Hải quan)