Sau giai đoạn bình lặng nửa đầu năm, tỷ giá USD/VND bất ngờ “nổi sóng” trong những phiên giao dịch gần đây.

“Nóng” tỷ giá USD

Những tháng đầu năm, bất chấp những thay đổi đáng kể trong các đợt tăng lãi suất của Cục dự trữ liên bang Mỹ (Fed), cùng với những lo ngại suy thoái kinh tế toàn cầu cũng như tình trạng rối loạn của hệ thống ngân hàng Mỹ nhưng tỷ giá vẫn ổn định.

Theo đó, tính đến thời điểm cuối tháng 5, VND giao dịch trong biên độ hẹp 0,8%, quanh mức 23.600 VND/USD. Tuy nhiên, hiện nay, tỷ giá đang có những thay đổi bất ngờ và các chuyên gia phân tích đã có những dự báo mới về đường đi của tỷ giá trong nửa cuối năm.

Cụ thể, từ đầu tháng 6, tỷ giá trên thị trường liên ngân hàng đã nhích dần lên, tăng 0,4% so với cuối tháng 5. Trên thị trường phi chính thức, tỷ giá tự do đã tăng 0,8% trong tháng 6. Đến cuối tháng 6, tỷ giá niêm yết tại Vietcombank là 23.430 – 23.800 đồng/USD, cao hơn 0,2 – 0,3% so với cuối năm 2022.

Tính đến ngày 6/7, tỷ giá trung tâm tiếp tục được NHNN điều chỉnh tăng lên mức 23.828 VND/USD, tăng 15 đồng so với mức công bố trước và tăng 201 đồng so với đầu năm, trong khi cùng kỳ năm trước chỉ tăng 26 đồng.

Tại 4 ngân hàng thương mại lớn là BIDV, Agribank, Vietcombank, VietinBank, giá mua vào bình quân là 23.587 VND/USD, tăng 50 đồng so với mức niêm yết trước và tăng gần 196 đồng so với cuối tháng 6; chiều bán ra là 23.898 VND/USD, tăng 50 đồng so với mức niêm yết trước và tăng hơn 145 đồng so với cuối tháng 6.

Theo Công ty Chứng khoán Maybank Việt Nam (MBKE), nguyên nhân khiến tỷ giá bật tăng được cho là do nhu cầu USD đột xuất từ EVN để trả tiền nhập khẩu điện, trong khi chênh lệch lãi suất USD và VND cao khiến dòng tiền thực chảy vào Việt Nam chưa được dồi dào.

MBKE cũng dự báo, trong ngắn hạn, tỷ giá có thể sẽ tiếp tục biến động tăng tương đối, điều này có thể khiến NHNN thận trọng hơn trong việc duy trì chính sách tiền tệ nới lỏng. Theo đó, NHNN có thể can thiệp bằng cách hút tiền VND trên hệ thống liên ngân hàng, giảm tốc độ mua USD cho dự trữ ngoại hối (không loại trừ khả năng bán USD trực tiếp ra thị trường), hay tạm hoãn các kế hoạch cắt giảm lãi suất chính sách. Tuy nhiên, hiện MBKE chưa nhìn thấy dòng USD chảy ra đáng kể nào và cho rằng, những biến động hiện vẫn đang trong vòng kiểm soát.

Trong dài hạn, dữ liệu từ thị trường trái phiếu cho thấy, Fed có thể chỉ có thêm một đợt tăng lãi suất nữa khoảng 0,25 điểm % trong tháng 7 trước khi dừng chu kỳ thắt chặt tiền tệ lại và bắt đầu chu kỳ nới lỏng mới từ đầu 2024. MBKE cho rằng, điều này sẽ giảm áp lực chêch lệch lãi suất cho đồng VND.

Nguy cơ mất giá tiền đồng

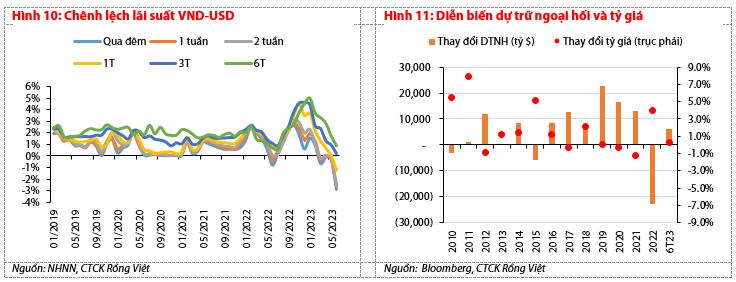

Trong khi đó, đại diện Công ty Chứng khoán Rồng Việt (VDSC) cho biết, hiện tại chênh lệch lãi suất USD/VND trên thị trường liên ngân hàng đang ở mức cao kỷ lục, cao nhất là 4,4 điểm % đối với lãi suất qua đêm và thấp nhất là 0,6 điểm % đối với lãi suất kỳ hạn 3 tháng. Tại các kỳ hạn từ 3 tháng trở lên, lãi suất VND cao hơn khoảng 0,3 – 1,4 điểm % so với lãi suất USD.

VDSC cho rằng, chênh lệch lãi suất nới rộng hiển nhiên sẽ kích thích hoạt động kinh doanh chênh lệch lãi suất và tạo nên áp lực mất giá tiền đồng. Trong khi đó, đa số các tổ chức tài chính đều cho rằng triển vọng đồng USD nửa cuối năm 2023 là tích cực. Kỳ vọng chung, đồng tiền này sẽ neo ở mức cao nhờ lãi suất hấp dẫn và vai trò nơi trú ẩn an toàn trong bối cảnh kinh tế thế giới lao đao.

Ngoài ra, tăng trưởng kinh tế chưa cải thiện nhiều trong quý 3/2023 cũng là cơ sở để NHNN cân đối giảm tiếp lãi suất điều hành. Với những yếu tố trên, VDSC cho rằng mức xem xét tiếp theo đối với tỷ giá USD/VND là 24.500. Tỷ giá USD/VND có thể tăng vượt mức này nếu đồng USD tăng tốc mạnh nhưng áp lực có thể không mạnh bằng năm trước do năm nay Việt Nam sẽ ghi nhận thặng dư thương mại cao kỷ lục, lạm phát trong xu hướng giảm và dự trữ ngoại hối đang được tích luỹ trở lại.

Ông Vũ Bình Minh, CFA, Giám đốc Kinh doanh trái phiếu và sản phẩm lãi suất, Khối ngoại hối, thị trường vốn và dịch vụ chứng khoán HSBC Việt Nam cho biết: “Trong bối cảnh kinh tế thế giới vẫn còn bất ổn và có nhiều kịch bản cho xu hướng chính sách tiếp theo của Fed, chúng tôi bày tỏ quan điểm thận trọng đối với xu hướng nói chung của đồng USD so với các ngoại tệ khác trên thị trường quốc tế và từ đó cũng có thể ảnh hưởng tới diễn biến tỷ giá trong nước trong thời gian sắp tới”.

Còn theo ông Đinh Quang Hinh, chuyên gia phân tích tại VnDirect, sức ép tỷ giá cuối năm sẽ phụ thuộc vào diễn biến lãi suất USD cũng như định hướng hạ lãi suất của NHNN để hỗ trợ tăng trưởng và lạm phát trong nước. Bên cạnh đó, các thỏa thuận bán cổ phần cho nhà đầu tư nước ngoài dự kiến thực hiện trong nửa cuối năm 2023 cũng sẽ góp phần làm tăng nguồn cung ngoại tệ.

Ông Đinh Quang Hinh cho rằng, tỷ giá có thể biến động mạnh hơn trong nửa sau năm 2023, tuy nhiên mức độ dao động không quá 2% so với hồi đầu năm, cùng đó lãi suất tiền gửi bình quân kỳ hạn 12 tháng sẽ giảm xuống mức 6,0 – 6,5%/năm vào cuối năm.

Ngoài ra, các chuyên gia còn lưu ý một số yếu tố có thể gây sức ép lên tỷ giá VND trong nửa cuối năm 2023, bao gồm lãi suất điều hành của Fed có thể duy trì ở vùng đỉnh đến cuối năm 2023 để kiềm chế lạm phát, trong khi NHNN định hướng tiếp tục hạ lãi suất để hỗ trợ tăng trưởng.

Thêm vào đó, lạm phát trong nước có thể tăng từ cuối quý III/2023. Tuy vậy, tỷ giá VND vẫn sẽ được hỗ trợ bởi các yếu tố như thặng dư thương mại duy trì mức cao, vốn FDI và lượng kiều hối ổn định, các thỏa thuận bán cổ phần cho nhà đầu tư nước ngoài dự kiến thực hiện trong nửa cuối năm 2023 sẽ làm tăng nguồn cung ngoại tệ, Việt Nam hiện duy trì lãi suất thực cao.

Hải Yên (Báo Tin Tức)